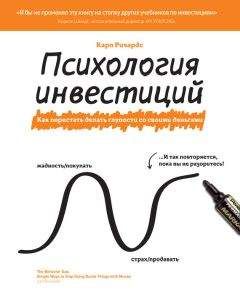

Карл Ричардс - Психология инвестиций. Как перестать делать глупости со своими деньгами

Все авторские права соблюдены. Напишите нам, если Вы не согласны.

Описание книги "Психология инвестиций. Как перестать делать глупости со своими деньгами"

Описание и краткое содержание "Психология инвестиций. Как перестать делать глупости со своими деньгами" читать бесплатно онлайн.

Эта книга – о том, почему мы теряем деньги, принимая, казалось бы, правильные финансовые решения. Прочитав ее, вы узнаете, как управлять своими эмоциями, как зарабатывать на падающем рынке, как психология управляет движением рынков в целом. В основе книги – многолетние наблюдения опытного финансиста.

Однако при прогнозировании доходности взаимных фондов прошлые заслуги не играют практически никакой роли. Некоторые тратят годы на создание собственных методик построения подобных прогнозов; учитываются как образование и опыт управляющих, так и, конечно, показатели прошлых лет.

Но оказывается, единственный фактор, достоверно отражающий состояние фонда, – это размер комиссионных. Чем выше коэффициент расходов, то есть стоимость владения паями фонда, тем ниже доходы инвесторов. Выходит, вы получаете совсем не то, за что платили.

И даже несмотря на это, мы перед принятием решения о том, куда же поместить средства, все равно снова и снова обращаемся к рейтингам вроде «Десять самых привлекательных для инвестора фондов», которые, как правило, составляются на основе прошлых показателей деятельности.

Один мой приятель, автор статей на финансовую тему, как-то опубликовал материал о том, удастся ли найти еще одного Питера Линча[9]. Линч как раз в это время покинул свой пост, чем поверг в шок многих инвесторов, и начались поиски преемника. В самом конце статьи были приведены имена возможных кандидатов на должность – все они руководили фондами, которые на протяжении последних пяти и более лет демонстрировали хорошие результаты.

Как показало будущее, большинство из попавших в этот список управляющих проявили себя как достойные профессионалы. Один-два добились успеха, столько же потерпели крах; остальных можно назвать твердыми середнячками. Не так уж плохо, но таких не назовут легендарными.

Попытки вычислить фонд, который станет лучшим в следующем квартале, или в следующем году, или в следующем десятилетии, – провальная затея. Вместо этого лучше сконцентрироваться на низкозатратных инвестициях, они помогут долгое время держаться на плаву.

Очередное яблоко? Не спешите откусывать

Шансы на то, что вы найдете очередную «горячую» акцию наподобие Google или Apple, крайне малы. Тем не менее подобно вводящей в заблуждение рекламе лотерей циркулирующие в массах рассказы об очередном «большом» инструменте настойчиво внушают веру в удачу.

Через несколько лет после безуспешной попытки найти нового Питера Линча мой приятель написал статью под названием «Finding the Next Microsoft»[10]. Работать над материалом было интересно: вместе со своей командой он взял интервью у десятков видных финансистов – топ-менеджеров и аналитиков, стараясь понять, в чем заключался секрет популярности Microsoft. Потом журналисты начали искать другие компании со схожими характеристиками. Это было увлекательно и познавательно, но новый Microsoft так и не был найден. Статью номинировали на национальную премию – текст был продуман до мелочей и читался с удовольствием, – однако сейчас ее автор уже не может вспомнить названия тех компаний, которым некогда прочил большое будущее.

Со временем мой друг отошел от темы поиска выгодных акций. «Это похоже на работу репортера на скачках, – говорит он. – Приятно проводишь время, узнаешь много нового о функционировании компаний, о том, каким образом разные люди пытаются оценить акции. Сначала твоя статья помогает кому-то отсеять самые невыгодные предложения на рынке акций, а в потом вдруг наталкиваешься на что-то действительно стоящее, и самому кажется, что все это происходит исключительно благодаря твоим прозорливости и уму. Но в конечном итоге это лишь развлечение. Сам все понимаешь и надеешься, что никто не примет твои выкладки всерьез. Хотя на самом деле знаешь: кто-нибудь обязательно поверит в написанное тобою».

Казалось бы, что может быть пагубнее поиска очередных «горячих» акций? Оказывается, еще больший урон могут принести вложения в акции, которые пользуются большим сиюминутным спросом.

Натан Пинджер из YCharts[11] отмечает, что с августа 2004 года по декабрь 2010 года цена одной акции Google выросла с 10 до 600 долларов. Акции Apple с конца 2000 года по конец 2010 года поднялись в цене более чем на 4000 %. В результате многие решили, что эти бумаги просто обязаны стать украшением их инвестиционных портфелей. Увы, Пинджер добавляет сноску: «Попытка определить будущий рост цены акции, исходя из предыдущей динамики, равносильна утверждению, что при следующем подбрасывании монеты выпадет орел, потому что перед этим выпал именно он. Предыдущий бросок не значит ровным счетом ничего».

В самом деле, задумайтесь, прежде чем вкладывать средства в тех, кто сегодня на коне. Чем популярнее акция, тем выше риск. Брат друга моего друга в 2010 году скупил огромное количество серебра и сколотил на этом целое состояние – где-то около 200 тысяч долларов. Он рискнул – и не прогадал. Поэтому решил купить еще, полагая, что если операция была выгодной тогда, при первоначальном уровне цен, то теперь, когда цифры утроились, ее прибыльность увеличится в разы.

Неизвестно, насколько удачными будут инвестиции этого парня. Но неужели его поведение представляется вам разумным? А он в этом уверен! В конце концов, он ведь проштудировал множество статей, в которых утверждалось, что цены на серебро будут продолжать расти!

Это напомнило мне еще об одной проблеме, с которой сталкивается каждый инвестор. Существует тенденция: люди считают известное им более важным, чем неизвестное. Этот поклонник серебра прочел миллион публикаций, подготовленных стремившимися всучить ему пресловутый драгметалл компаниями. Ему и в голову не могло прийти, что, возможно, существует огромное количество причин не инвестировать в серебро. А он бестрепетно вложил все свои пенсионные сбережения в металл, да еще и предложил брату сделать то же самое. (Если уж принимать «братские» инвестиционные советы не вполне разумно, то советовать родне, куда вкладывать средства, еще хуже. В том случае, о котором рассказываю, брат не стал рассыпаться в благодарностях…)

Время от времени мне звонит кто-нибудь из клиентов с сообщением, что в поле его зрения попало очередное новое «мегавыгодное» вложение. И он уже готов отказаться от прежнего плана, забыть о своих собственных целях и поставить все свое будущее на кон, руководствуясь – внимание! – подсказкой кума, свата или брата, которому посчастливилось закупиться акциями, когда те упали в цене.

Стремление броситься в биржевой омут с головой имеет определенный эмоциональный смысл. Люди взрослеют, надеясь и даже в некоторой степени веря в супергероев и волшебство. Они болеют за неудачников, даже если знают, что их победа над фаворитами – скорее сказка, чем реальность. Они даже покупают лотерейные билеты. И совсем не кажется странной вера в то, что однажды звезды выстроятся в ряд и одно-единственное верное финансовое решение навсегда изменит жизнь. Ну согласитесь, очень приятное чувство!

Проблема в том, что, гоняясь за неким определенным инвестиционным инструментом, упускаешь из виду по-настоящему важные моменты, например свои цели и планы.

Мечта хороша до тех пор, пока остается мечтой. Когда-то, в конце 1999 года, я боролся с искушением вложиться в акции высокотехнологичных компаний, и этот соблазн месяц от месяца становился сильнее и сильнее. Все вокруг – друзья, родственники, клиенты – уговаривали меня инвестировать в доткомы. Хворост в огонь подбрасывал шурин, как раз работавший в этой отрасли, который то и дело рассказывал мне все новые истории о том, как кто-то заработал на высоких технологиях легкие деньги.

И что же? В итоге я сдался! Выбрал самые популярные акции, которые только смог найти (Infospace[12]!), и вложил в них немало средств.

С декабря 1999 по март 2000 года цена этих акций взлетела до небес – со 149 до 1305 долларов, – но уже к марту 2001 года упала на 98 %, составив всего 22 доллара.

Именно так все и бывает. Злая ирония этой истории заключается в том, что как раз те, кто сильнее остальных старается придерживаться намеченного плана, – те, кто дольше всех сопротивляется, прежде чем капитулировать, – как правило, именно они попадают в число наиболее пострадавших, поскольку скупают акции почти по наибольшей цене. Стоит этим бескомпромиссным, на первый взгляд, людям сдать оборону, знайте, пиковые уровни уже близки, поскольку не осталось больше ни одного желающего приобрести пользующиеся бешеной популярностью акции.

Если вы зайдете ко мне в офис, то заметите висящий на стене оправленный в рамочку сертификат о праве собственности на ценные бумаги. Присмотритесь: это мои акции компании Infospace. Я попросил выслать мне сертификат, чтобы изо дня в день иметь перед глазами доказательство своей глупости. Сначала было очень обидно (да и сейчас еще досада осталась), но полученный урок стоил того.

99,99 % из нас погоня за акциями компаний наподобие Google и Apple приведет к разочарованию.

Подписывайтесь на наши страницы в социальных сетях.

Будьте в курсе последних книжных новинок, комментируйте, обсуждайте. Мы ждём Вас!

Похожие книги на "Психология инвестиций. Как перестать делать глупости со своими деньгами"

Книги похожие на "Психология инвестиций. Как перестать делать глупости со своими деньгами" читать онлайн или скачать бесплатно полные версии.

Мы рекомендуем Вам зарегистрироваться либо войти на сайт под своим именем.

Отзывы о "Карл Ричардс - Психология инвестиций. Как перестать делать глупости со своими деньгами"

Отзывы читателей о книге "Психология инвестиций. Как перестать делать глупости со своими деньгами", комментарии и мнения людей о произведении.